[罗戈导读]2022年第二季度合并收入较2021年第二季度增长17.0%,归咎于出货量增长11.5%,主要原因是EMEA叉车出货量增长32.2%

[罗戈导读]2022年第二季度合并收入较2021年第二季度增长17.0%,归咎于出货量增长11.5%,主要原因是EMEA叉车出货量增长32.2%

2022年第二季度合并收入较2021年第二季度增长17.0%,归咎于出货量增长11.5%,主要原因是EMEA叉车出货量增长32.2%

2022年第二季度合并和叉车毛利率从2021年第四季度的历史低点有所改善,但正如预期的那样,与2022年第一季度相比略有下降,原因是俄罗斯/乌克兰冲突和不利的产品组合导致商品通胀增加

2022年第二季度合并业绩好于预期,但仍无利可图,由于材料和货运成本通胀、组件短缺导致的不利制造,导致运营亏损1,940万美元,净亏损1940万美元

与正常的第三季度季节性工厂停工相关的叉车和博尔佐尼部门的制造效率降低,加上由于持续的供应链限制以及不利的货币影响而导致的产量削减,预计将导致2022年第三季度的重大合并经营亏损

由于叉车部门在2022年下半年解决了其低利润积压,预计利润率将在第四季度再次改善,这反过来将导致比2022年上半年大幅降低运营亏损,这主要是由于预计2022年第四季度美洲部门的强劲营业利润。2022年剩余时间和2023年的业绩预计将低于2022年第一季度收益发布的预期,原因是由于持续的供应链限制,产量水平低于先前的计划水平。

2022年第二季度博尔佐尼营业利润比2022年第一季度和2021年第二季度有所改善,2022年下半年比2021年有所改善,预计将低于2022年上半年的改善

Nuvera 2022年下半年的经营业绩预计将有所改善,原因是2021年没有确认减值费用,预计生产成本将降低

克利夫兰2022年8月2日电 /美通社/ -- 海斯特-耶鲁物料搬运公司(纽约证券交易所代码:HY)今日公布2022年第二季度合并营收8.954亿美元、营业亏损1,570万美元、净亏损1940万美元或每股亏损1.15亿美元,而合并营收为7.656亿美元,营业利润为590万美元,净利润为190万美元,或每股0.11美元,2021年第二季度。

全球叉车市场在2022年第一季度有所增长,但与2021年第二季度和2022年第一季度的高水平相比,第二季度似乎大幅下降。由于市场下滑,以及公司专注于仅接受利润率预期的订单,以及在仍然非常大的市场中交货时间较长的背景下,2022年第二季度的预订量从2022年第一季度和2021年第二季度的强劲水平大幅下降。公司专注于根据预期生产时的预期成本对接近目标利润率的新预订进行定价。2022年第二季度每单位平均预订销售价格比2022年第一季度增长23.8%,比上年同期增长43.6%,原因是公司继续提高价格以抵消材料和运费通胀,销售组合转向价格较高的叉车,并专注于仅接受利润率预期的订单。这些价格上涨反过来又转化为2022年第二季度每单位积压的当前平均销售价格比之前各个时期大幅上涨。随着价格和成本的到位,公司预计利润率将有所改善,这反过来有望在2022年第四季度恢复盈利。

与去年同期和2022年第一季度相比,第二季度的出货量有所增加,原因是持续的全球供应链和物流限制对组件短缺的影响适度减少,导致生产率高于上一年的水平。然而,目前某些关键零部件的供应链限制继续对2022年第二季度的生产率产生负面影响。然而,与2022年第一季度相比,由于出货量增加,预订量减少,公司的高积压水平及其相关的不完全竞争的交货时间,自大流行开始以来首次在2022年第二季度开始下降。

为减轻材料和运费上涨的影响而实施的价格上涨的有利影响,以及美洲和欧洲、中东和非洲地区的单位和零部件量增加,主要是由于1级和3级电动叉车以及容量较低的5级内燃机叉车的销量增加,出货量增加了2,600辆,导致2022年第二季度叉车部门收入比2021年第二季度增长17.7%。这些改善被1940万美元的不利汇率变动所部分抵消,特别是由于美元走强和JAPIC的出货量下降,欧洲、中东和非洲地区和日本经济共同体的汇率变动。

尽管收入增加,但公司2022年第二季度叉车的生产继续受到持续的零件短缺和供应链中断的制约。叉车业务在2022年第二季度的经营亏损为1,170万美元,而2021年第二季度的营业利润为1,540万美元。业绩大幅下降主要归因于所有三个地理区域的毛利润下降,其中最明显的是EMEA,以及美洲的运营费用增加。毛利润下降的原因是,2021年第二季度制造成本增加了1680万美元,原因是组件短缺严重影响了公司从积压中经济高效地生产和运输产品的能力。此外,成本增加6910万美元,扣除价格上涨5990万美元,原因是已经积压的叉车的大幅材料成本和运费膨胀,销售组合转向利润率较低的叉车和不利的货币变动910万美元,以及2021年没有从有利的法院裁决中记录到630万美元的收益,也有助于毛利的下降。更高的出货量和更高的零件销售利润率的实现只能部分抵消制造、材料和运费成本的大幅增长。

虽然所有三个地理叉车细分市场都受到2022年第二季度材料和货运成本的不利增长以及供应链限制的影响,但每个细分市场都受到的影响不同。在美洲,2022年第二季度收入比上年同期增长24.5%,原因是为抵消材料和货运成本通胀以及单位和零件量增加而实施的价格上涨。营业利润从去年同期的1,360万美元降至2022年第二季度的310万美元。由于单位和零件数量增加以及价格上涨5050万美元,扣除了4300万美元的材料和运费成本增加,但被1420万美元的制造成本上升所抵消,这些成本高于1420万美元,这是由于与组件短缺相关的低效率限制了美洲制造产品的能力,销售组合转向利润率较低的叉车,没有从法院裁决中受益和更高的运营费用。

在欧洲、中东和非洲地区,2022年第二季度收入比上年同期增长5.5%。单位和零部件销量增加以及价格上涨带来的好处主要被不利的2210万美元外币变动所抵消。EMEA报告称,2021年第二季度的营业亏损为1,080万美元,而营业利润为370万美元。业绩下降的主要原因是材料和运费增加2450万美元,扣除价格上涨720万美元,不利的汇率变动为490万美元,以及由于生产延迟导致的制造成本上升220万美元。

JAPIC的经营亏损从2021年第二季度的190万美元增加到2022年第二季度的400万美元。较低的业绩是由于毛利下降,主要是由于组合转向低利润产品。

在2022年剩余时间内,公司预计全球叉车市场将继续从2021年的历史高点下降,但仍高于大流行前的水平。由于这一市场前景以及公司仅接受利润率预期的订单,叉车业务预计2022年下半年预订量将比2021年下半年大幅下降,特别是在美洲。

在2021年,由于供应链物流限制和组件短缺,公司的生产和出货水平远低于其目标。2022年上半年,短缺的供应商数量有所放缓,但预计短缺将在整个2022年持续下去,并且鉴于中国封控和俄罗斯/乌克兰冲突,短缺可能会继续升级。因此,2022年下半年和2023年的计划生产计划已从上季度收益发布时的预期有所减少。尽管如此,尽管第三季度工厂关闭正常,但目前预计2022年全年出货量将比2021年增加,因为公司积压了大量积压,并采取了减轻供应链限制和短缺影响的行动,预计产品或商品的供应不会进一步受到限制。公司希望可用性将得到改善,因此产量可以比目前的2022年和2023年生产计划增加。

由于俄罗斯/乌克兰冲突,2022年第二季度材料成本继续增加。然而,最近的迹象表明,2022年下半年额外材料和运费通胀有所缓解。鉴于2021年的成本通胀和2022年的预期,叉车业务在2021年和2022年上半年实施了几次价格上涨,但积压的第三季度和第四季度生产的许多订单并没有反映出所有这些价格上涨的全部效果。另一方面,根据预期生产时的预期未来成本,新预订的利润率接近目标利润率。此外,关税排除的更新预计将部分抵消2022年剩余时间内积压的预计更高的材料成本通胀。由于单价上涨生效与单位出货时实现收入之间的滞后,由于叉车部门在2022年下半年和2023年初通过其低利润积压工作,预计利润率将会提高,特别是在第四季度,届时预计生产和运输利润率较高的已预订叉车。与此同时,公司希望继续积极管理组件可用性,以提高生产率,并随着成本的变化继续调整价格。由于这些因素,叉车业务预计下半年的经营亏损将明显低于上半年,这主要得益于2022年第四季度美洲分部强劲的营业利润。

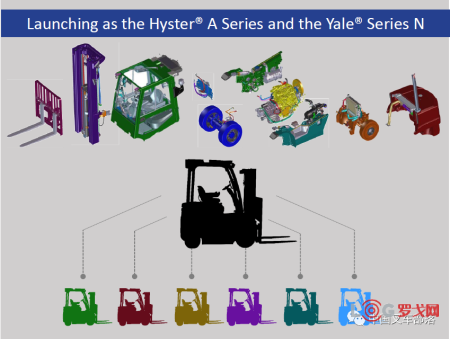

从更广泛的角度来看,海斯特-耶鲁集团有三个核心战略,预计将对公司的竞争力、市场地位和经济表现产生转型影响,因为它摆脱了当前成本和定价不匹配的时期。首先是提供最低的拥有成本,同时提高客户的工作效率。这一战略举措的主要重点是新的模块化和可扩展的产品项目,这些项目有望通过为公司客户提供更低的拥有成本和更高的生产力,包括低强度应用,为提高市场地位奠定基础。除此之外,还有面向叉车电气化的关键项目,这些叉车的应用现在以内燃机叉车,自动化产品选项以及提供遥测和操作员辅助系统为主。第二个核心战略是成为交付以行业和客户为中心的解决方案的领导者。这一战略计划的主要重点是通过使用以行业为中心的方法来改变公司的销售方法,以满足客户的需求。第三个核心战略是成为独立分销的领导者。这一战略举措的主要重点是加强经销商和大客户的覆盖范围,经销商的卓越性,并确保全球出色的经销商所有权。

由于这些核心战略,当前积压的装运量潜力增加以及2022年剩余时间的预期预订量增加,价格上涨以及关税排除的更新,叉车业务预计将从2022年上半年的重大经营亏损转向第四季度的营业利润。然而,由于正常的季节性工厂停工和持续的供应链限制导致产量减少以及不利的货币影响,预计第三季度的制造效率低下,公司预计第三季度叉车业务将出现重大经营亏损,高于去年第三季度的经营亏损, 并在第四季度大幅增加营业利润,低于2022年第一季度收益发布时的预期。在2022年下半年,公司预计产品和运输成本将趋于稳定,组件和物流可用性将持续改善,但如果商品和/或组件的可用性继续受到各种市场力量的严重影响,包括经济衰退,中国的封控和持续的俄罗斯/乌克兰冲突,这种情况可能会发生变化。公司还预计,在此期间和更长时间内,将继续推出额外的模块化和可扩展产品系列,并继续实施成本节约计划。总体而言,随着公司战略计划的成熟,随着2022年和2023年的成本和价格的一致,以及产量的增加,叉车业务预计将在2022年第四季度和2023年实现可观的营业利润增长。然而,由于产量水平低于此前的预期,预计2022年剩余时间和2023年第一季度收益公布的结果将低于预期。

(博索尼的属具,努维拉的氢燃料等业务本文略)

鉴于供应链限制导致的组件持续短缺以及随之而来的生产计划减少,材料和运费成本大幅上涨,以及最近中国COVID-19封锁和俄罗斯/乌克兰冲突的影响,以及Nuvera的持续亏损,公司预计2022年第三季度的净亏损将超过此前的预期,但在2022年第四季度恢复净收入。然而,预计第四季度净收入不会抵消前九个月产生的损失。总体而言,2022年下半年的业绩预计将低于发布2022年第一季度收益报告时的预期,这主要是由于持续的供应链限制对公司的生产计划进行了调整。这些预期是基于组件短缺的预期合理解决以及材料和运费成本的相对稳定。

公司正在以保护流动性的方式管理2022年的资本支出,运营费用及其生产计划。预计到2022年,资本支出约为3300万美元。公司已实施严格控制运营费用的计划,以减少现金流出,包括某些战略计划投资的延迟时间。虽然公司预计随着时间的推移,这些资本支出和对业务的投资将继续是重中之重。在2021年和2022年上半年,公司制造和运输叉车的能力受到某些关键部件零件短缺的严重限制,而制造叉车所需的剩余部件被接收并添加到库存中,导致库存水平大幅增加。在此背景下,公司预计到2022年下半年将大幅减少库存,利用现有库存生产叉车,由于关键零部件短缺,叉车的生产已大幅延迟,并接收生产所需的零部件。

截至2022年6月30日,公司现有现金为7,560万美元,债务为5.806亿美元,而2022年3月31日手头现金为6,510万美元,债务为4.79亿美元,手头现金为6,550万美元,债务为5.185亿美元。截至2022年6月30日,公司循环信贷安排下的未使用借款能力约为1.56亿美元,而2022年3月31日为2.18亿美元。

1688事业部【杭州】招聘物流业务运营;供应链选品中心运营;供应链产品高级专家;供应链负责人

4055 阅读

盒马招聘店仓经理-全国;供应链计划(高级)专家-S&,高级服务体验专员(物流)-上海

3521 阅读

中国南山集团2024届校园招聘物流管理类岗位

3071 阅读京东2024春招网申倒计时7天:物流质量改善与管理-北京/上海;物流运营,采销(电商运营)-北京

2439 阅读顺丰招聘冷运产品管理专员-南宁;储备网点负责人-南京、郑州;储备片区负责人-南通等;运力资源管理专员-海口;仓储管理经理-上海

2235 阅读中国建材2024春招物流、采购等岗

2119 阅读小象超市招聘北京常温仓生产主管;苏州供应链品控;杭州水产仓物流主管;武汉服务站站长;上海RDC负责人;设备设施运维经理-上广深

2045 阅读上港集团同盛物流2024年度校园招聘开始啦!

2013 阅读润阳新能源2024春招综合管理类-物流岗

1954 阅读宜家招聘货物流转员工-上海、武汉;销售及供应支持专员-昆明

1891 阅读