[罗戈导读]疫情扰动后,中国将先经历“经济回暖”,再回归新“新常态”。

[罗戈导读]疫情扰动后,中国将先经历“经济回暖”,再回归新“新常态”。

疫情扰动后,中国将先经历“经济回暖”,再回归新“新常态”。

短期看,当前中国经济在疫情“砸坑”后迎来“反弹”修复,当前经济恢复仍有空间,“反弹”态势仍将延续;

中期看,私人部门的信心修复需要时间,这意味着政府主导的刺激政策仍将有延续性。

政府主导的需求刺激在短期和长期都有看点。

短期看,前期一揽子政策效果或将逐渐显现,下半年财政、货币政策仍有继续发力的空间;

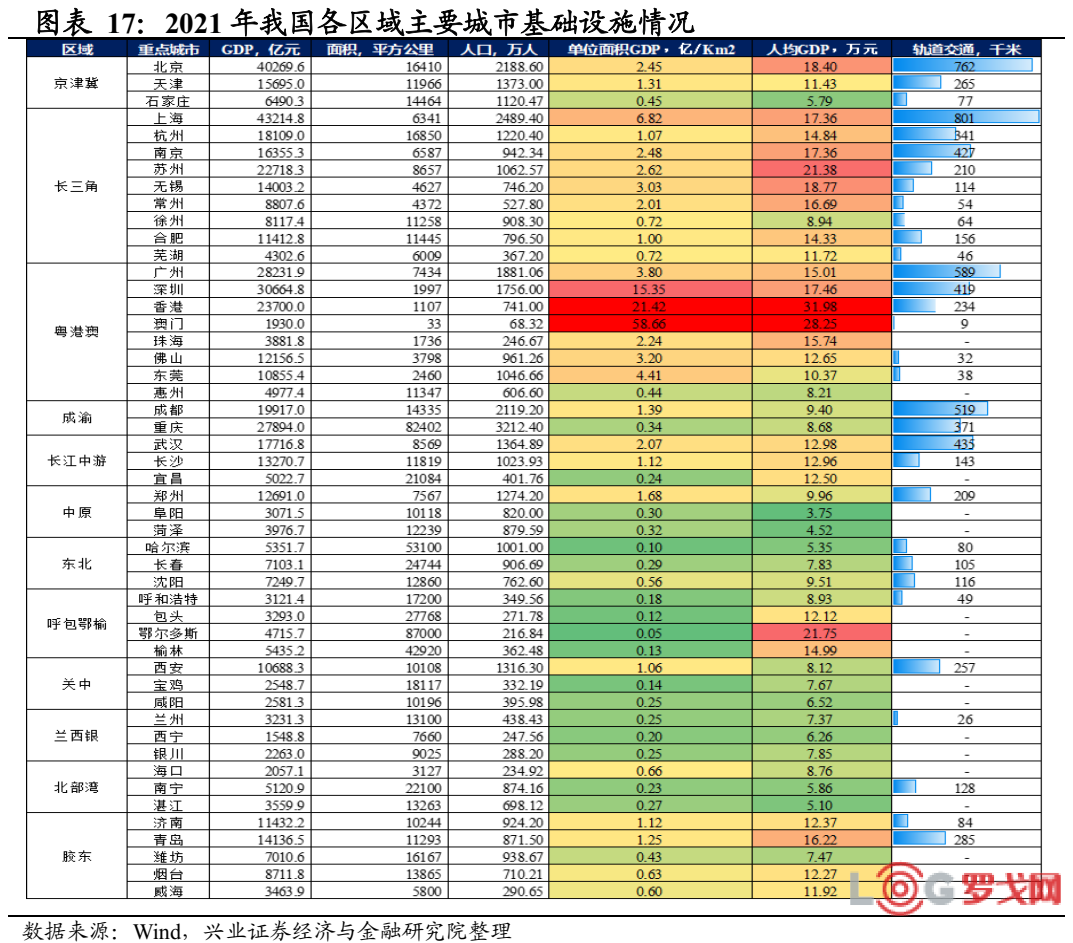

长期看,在动荡的全球格局中,中国经济进入高质量发展新“新常态”,未来几年“安全保障”、“内循环”、“东西并重”等关键字可能是新“新常态”下的宏观主线。

金融市场:东边日出西边雨,资金流入或是大趋势。

下半年海外市场可能继续动荡的背景下,中国宏观环境处于“经济企稳+政策呵护” 的阶段,受外部影响相对有限;

作为与海外 MMT 低相关性的资产,中国市场可能成为全球资金的“避风港”。

两个需要关注的不确定性:洼地效应减弱+通胀潜在压力。

不确定性之一:A 股洼地效应减弱,市场表现或更依赖于长期逻辑。

不确定性之二:通胀或在三季度末成为市场关注焦点。

风险提示:全球疫情形势变化风险、通胀超预期风险、 地缘政治风险。

经济在疫情“砸坑”后迎来“反弹”修复

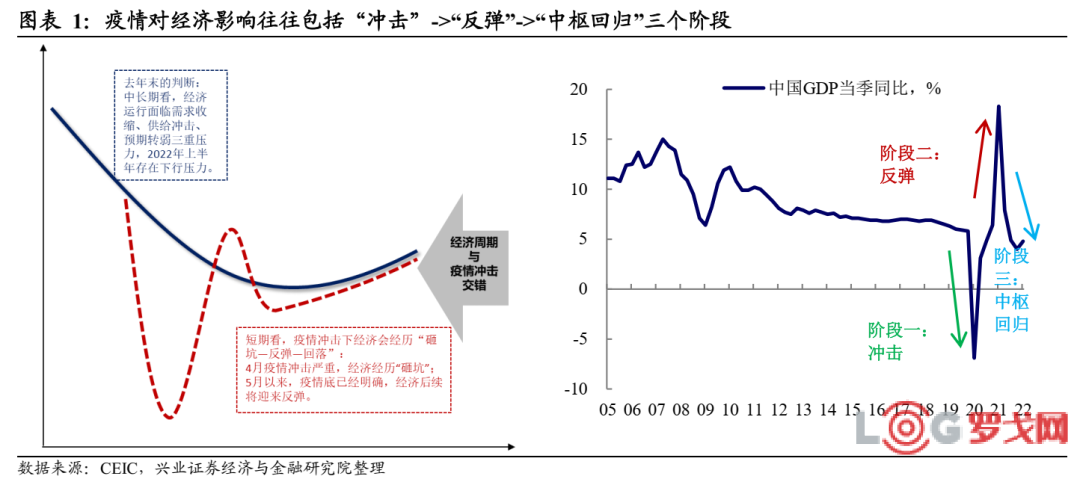

疫情对经济影响往往包括“冲击”、“反弹”、“中枢回归”三个阶段。从2020年首轮疫情对经济的影响来看,疫情冲击时居民出行、企业生产活动受限,经济首先表现出“砸坑”。疫情影响减弱后,一方面随着复工复产的推进经济会表现出“反弹”,另一方面前期受疫情拖累积压了的生产、消费需求也会进一步助推经济“反弹”。最后随着疫情影响消退,积压的生产、消费需求释放完毕,经济逐渐向新的中枢平台回归。

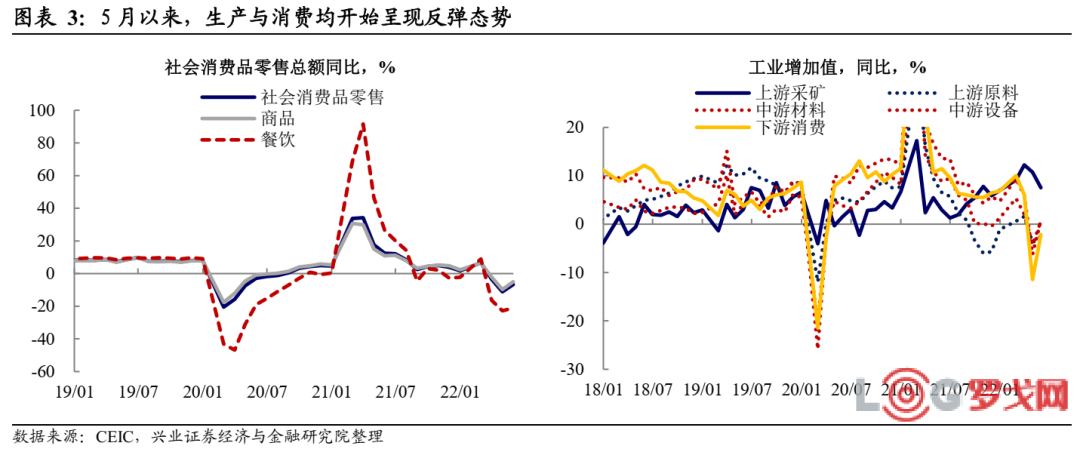

当前来看,经济已经进入“砸坑”之后的“反弹”阶段。2021年下半年以来,经济开始面临 “三重压力”——需求收缩、供给冲击、预期转弱,而进入2022年又额外遭受疫情冲击,扰动经济节奏,加剧了经济短期的下行压力。5月以来,随着疫情对经济冲击最大的时间逐渐过去,经济开始进入反弹期,交通运输活动率先恢复。从高频的城际活动指标来看,5月以来我国公路交通运输活动快速反弹,当前已基本恢复至去年同期水平。从供需两端来看,5月社会消费品零售总额同比增速为-6.7%,较前值的-11.1%有所改善,5月工业增加值同比增速为0.7%,高于前值的-2.9%,已实现同比正增长。

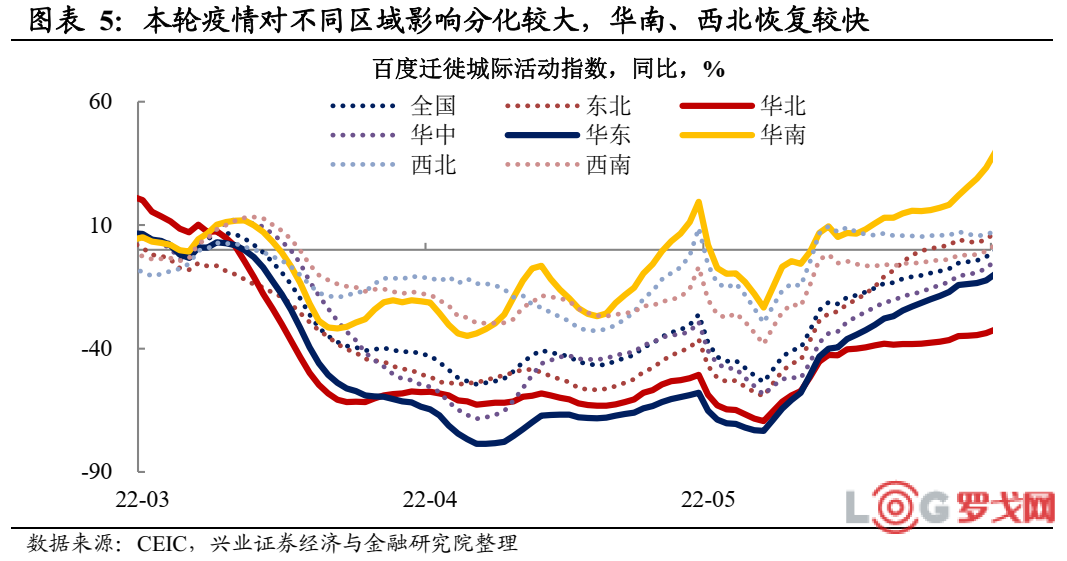

短期内,经济恢复仍有空间,“反弹”态势仍将延续。一方面,当前无论是消费增速还是生产增速均未回到疫情冲击前的水平;另一方面,本轮疫情冲击下,各区域经济活动恢复分化较为明显,例如华南地区经济活动已超过去年同期水平,但华北地区、上海地区经济活动仍较去年同期水平有明显差距,全面恢复仍需时间。

中期看,私人部门的信心修复需要时间

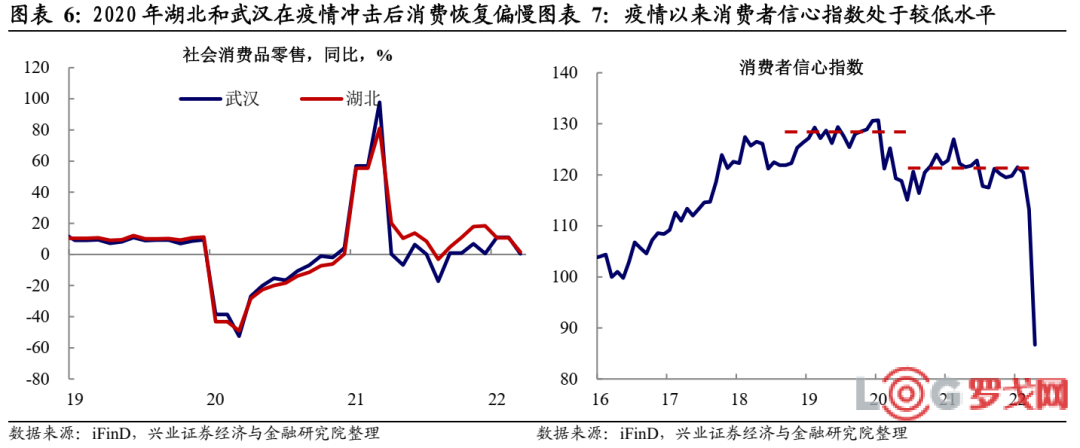

消费端来看,消费者信心恢复需要时间。从2020年湖北省以及武汉市的社会消费品零售增速来看,疫情冲击后消费恢复偏慢。对比全国消费、投资、工业增速,可以发现2020年以来消费恢复明显慢于工业和投资。其中重要的原因可能是消费者消费倾向偏低,疫情带来对经济、收入前景的担忧。从消费者信心指数来看,2020-2021年水平相比2019年要低一些,预计接下来一段时间,消费者信心可能还会处于偏弱水平。

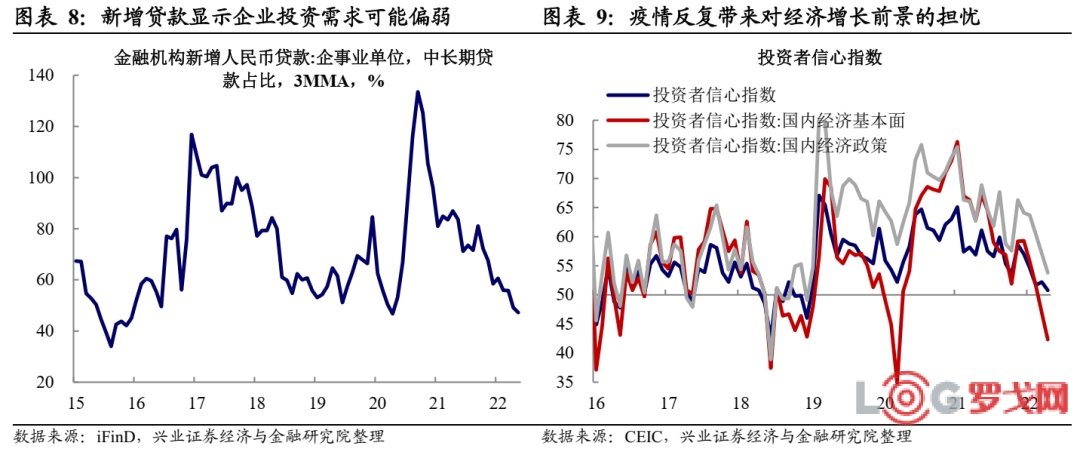

企业端来看,企业对经济前景的担忧可能限制其投资意愿。疫情明显冲击了企业的经营,部分行业的经营在疫情以来一直比较困难。政策也在一直帮助企业渡难关,帮困难行业纾困。在疫情有很大不确定性的背景下,企业可能对经济前景以及企业未来经营仍有担忧。从新增贷款占比情况来看,中长期贷款在企事业单位贷款中占比趋势上不断走低,已明显处于历史水平的低位,指向企业投资需求偏弱。

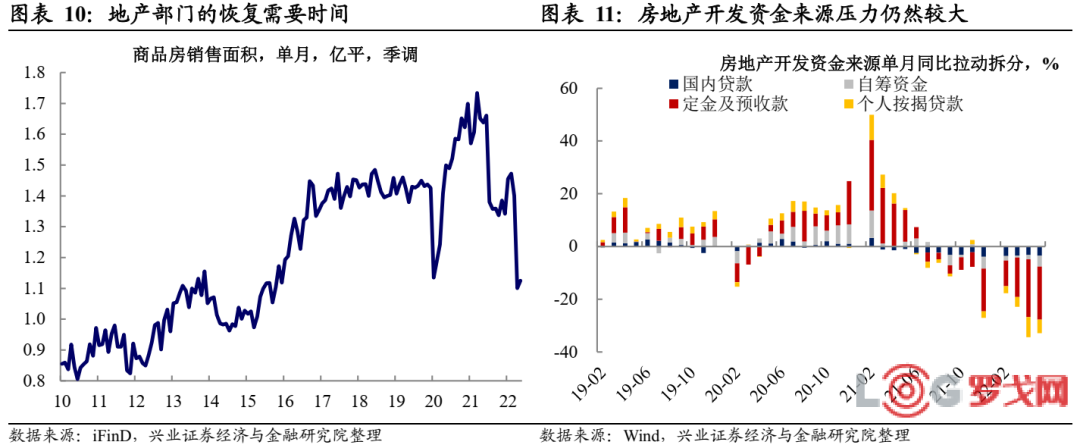

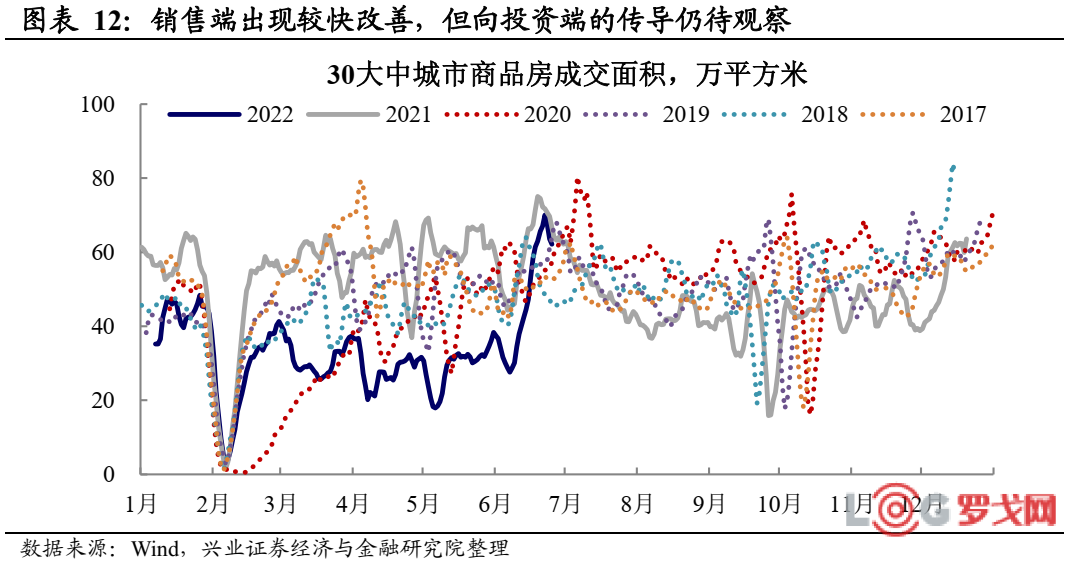

地产端的修复也需要时间。此次国内疫情反复使得地产销售明显走弱,但去年下半年地产销售就已经明显下滑。地产销售走弱有多方面的原因,比如疫情反复的因素、地产政策坚持房住不炒的大方向、地产商遭遇困境民众担忧其交房能力等。高频商品房数据指向近期地产销售开始改善,但地产企业对增加投资的信心仍然不足,这意味着地产部门的恢复可能需要较长的时间。

因此,政府主导的

需求刺激政策仍有延续性

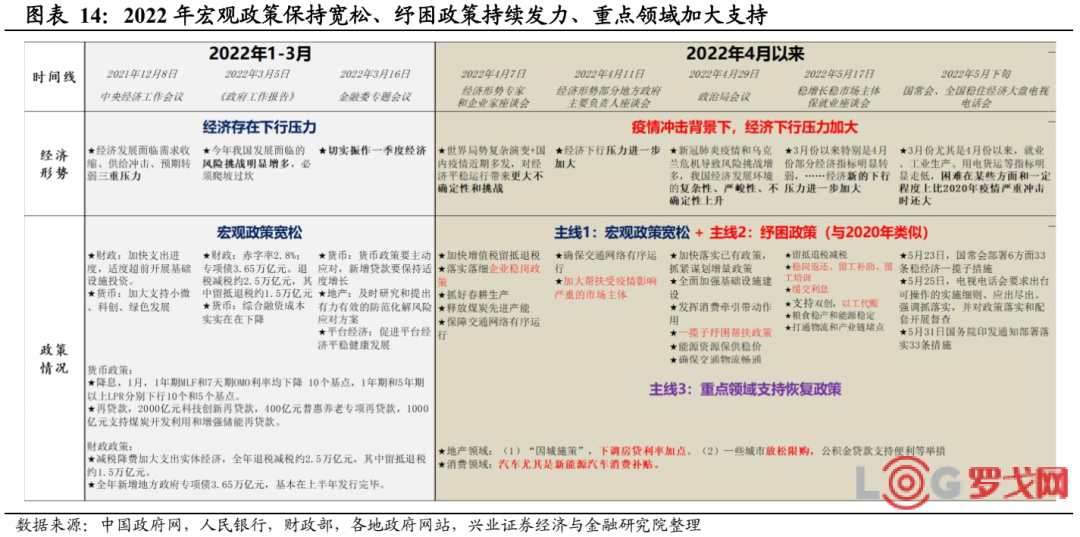

当前中国的宏观环境处于“经济企稳+政策呵护”的阶段。当前中国宏观经济逐渐进入疫情“砸坑”之后的“反弹”阶段,但私人部门的信心恢复偏慢,这意味着政府主导的需求刺激政策仍有延续性,包括从去年底至今的经济逆周期调节——货币宽松+专项债前置,针对疫情影响的纾困政策,以及针对地产、汽车消费等受影响较大领域的政策等等。整体而言,当前中国宏观环境处于“经济企稳+政策呵护”的阶段。

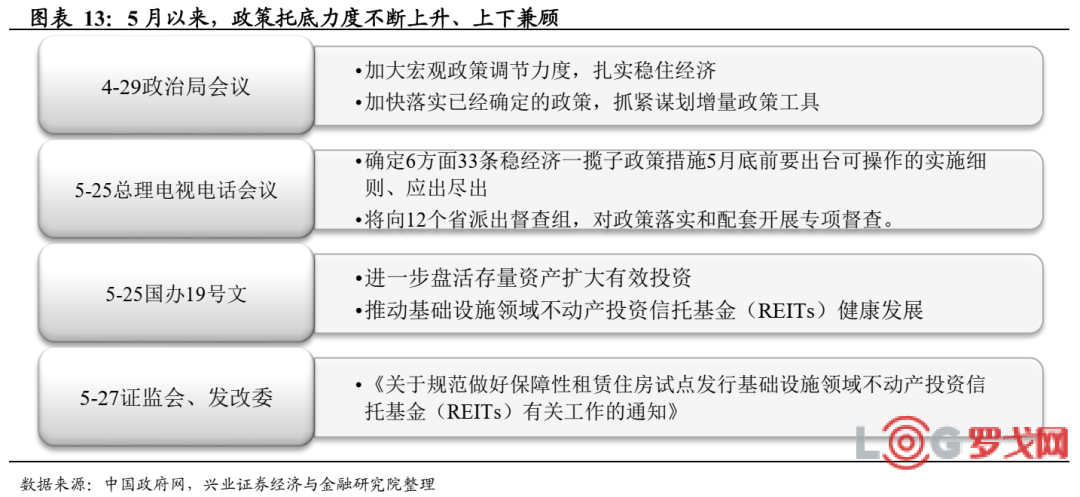

5月以来,政策托底力度不断上升、上下兼顾。4月29日,政治局会议提出,新冠肺炎疫情和乌克兰危机导致风险挑战增多,要求加大宏观政策调节力度,扎实稳住经济,加快落实已经确定的政策,抓紧谋划增量政策工具,确定了疫情影响下经济工作的大方向。之后,国务院加快政策托底工作部署,5月23日,国常会明确部署6方面33项一揽子举措,稳住经济基本盘,并于5月25日召开全国电视电话会议部署政策落实以及专项督导,于5月30日印发通知,要求各部门各领域再部署再推动再落实,出台配套实施细则。此外,5月25日,国务院办公厅《关于进一步盘活存量资产扩大有效投资的意见》,提出进一步盘活存量资产扩大有效投资,推动基础设施领域不动产投资信托基金(REITs)健康发展,或意味着对地方层面资产负债表的“松绑”;5月27日证监会、发改委联合发布《关于规范做好保障性租赁住房试点发行基础设施领域不动产投资信托基金(REITs)有关工作的通知》,显示货币与财政政策关系或在进入新的阶段。

政策呵护下,

需求修复在短期和长期都有看点

短期看,前期一揽子政策效果或将

逐渐显现,下半年财政、货币政策

仍有继续发力的空间。

前期一揽子政策效果或将逐渐显现。5月下旬以来,一揽子政策细化部署已经出台,并强调狠抓政策落实。短期看,政策已经部署落地,经济恢复也为政策落地起效提供了良好环境,后续将进入一揽子政策效果持续显现时期。

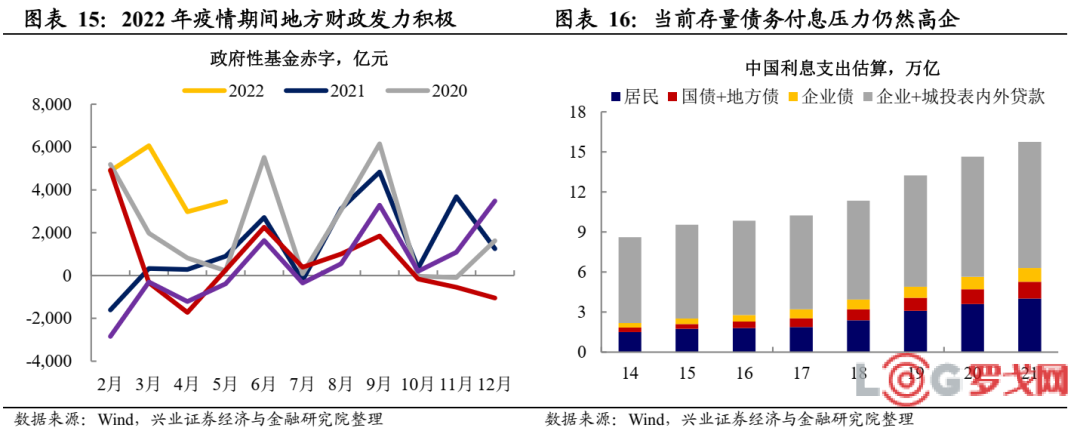

财政政策方面,后续可能的工具包括财政腾挪、专项债前置等。从2022年3-4月政府性基金赤字看,比2020年疫情冲击时期更加积极,纾困经济+对冲经济下行,需要财政继续发力。往后看,上半年随着专项债发行完毕,下半年财政发力政策工具箱中,除了增收减支等相关的灵活性财政腾挪举措以来,如果经济压力持续, 2023年专项债前置发行、特别国债等工具也有可能使用。

货币政策方面,存量债务付息压力高企背景下,利率下行仍有空间。一方面经济运行面临下行压力,疫情冲击后的经济恢复也需要货币金融保持宽松的环境提供支持。另外一方面更为关键的是,当前各类市场主体存量债务付息压力高企,2021年中国全年利息支出约为15.74万亿元,约占GDP规模的13.77%,在此背景下,利率下行能够缓解市场主体付息压力,也是支持经济的有效举措。

长期看,“安全保障”、“内循环”

和“东西并重”等关键字可能成为

新“新常态”下的宏观主线。

首先,“安全保障”可能是未来几年中国经济的宏观主线。近年来,先是中美贸易战背景下,我国在一些关键领域面临的“卡脖子”风险显现;再是2020年、2022年两轮疫情冲击,武汉、上海、深圳、北京等重点城市受影响之际,区域交通、供应链、商贸物流等正常运转受到影响;此外,2022年以来俄乌冲突不确定性持续演绎,也加大了全球以及我国资源、能源、农产品供给风险。2022年5月18日,总书记在全球贸易投资促进峰会上指出,“当前,百年变局和世纪疫情交织,经济全球化遭遇逆流,世界进入新的动荡变革期”。在动荡的全球格局中,中国经济进入高质量发展新“新常态”,统筹发展和安全重要性上升,“安全保障”可能是未来几年宏观的重要主线。

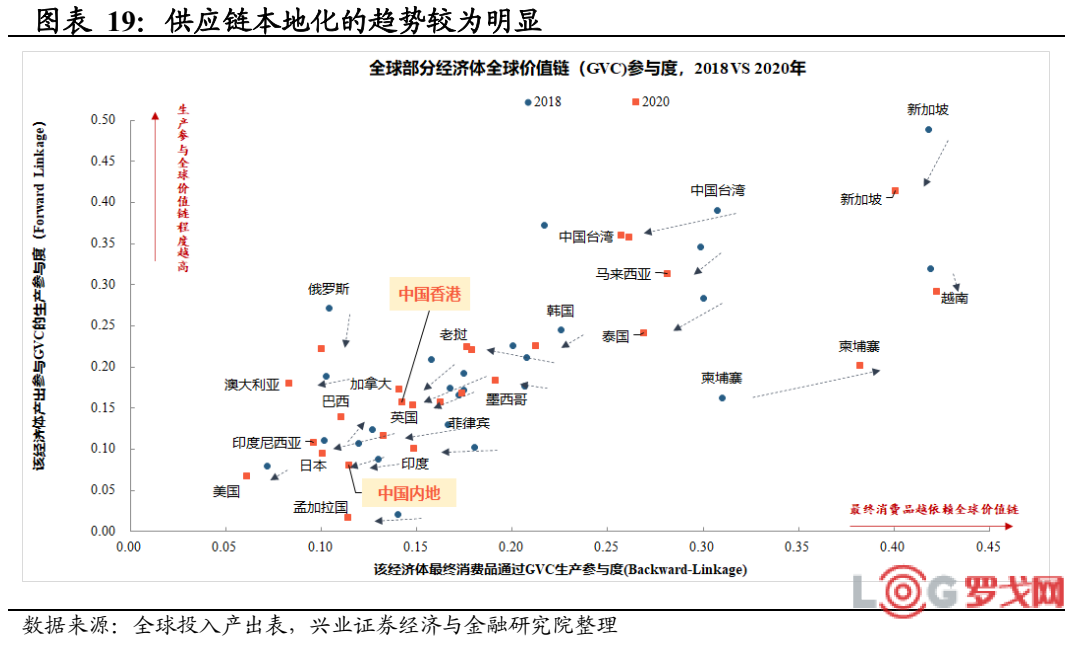

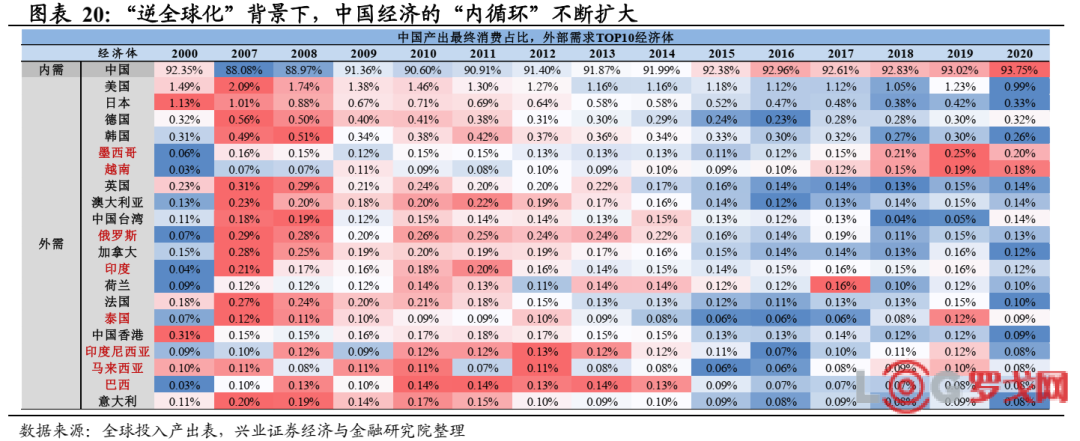

同时,“逆全球化”背景下,全球主要经济体在供需两端都体现出本地化、近端化的趋势,中国需要不断发挥“内循环”的优势。2018年中美贸易摩擦开启了“逆全球化”进程,而2020年新冠疫情的爆发则进一步加速了“逆全球化”。我们在《宏观2022年年度策略:新“新常态”》中曾提到,在新冠疫情中,美欧是受困于供应链问题最为严重的经济体。而这也使得发达经济体的跨国公司可能为了降低物流的影响,而倾向于将部分产业链“本地化”和“近端化”。从全球价值链(GVC)参与度的角度来看,2018年-2020年间,多数国家在终端消费和生产端的全球价值链参与度皆有下滑,这意味着“逆全球化”浪潮下各国供应链本地化的趋势较为明显,2018年后中国产出的最终使用占比也在不断上升,显示“内循环”经济的扩大。在此背景下,未来中国需要不断做大“内循环”、发挥供应链完整和强大市场的“内循环”优势。

此外,经贸结构上,中国可能由此前的 “东重西轻”转向“东西并重”。“逆全球化”背景下,中国一方面需要不断发挥“内循环”的优势,另一方面也需要主动形成国内国际双循环相互促进的格局。事实上去年以来,以“一带一路”为核心的向西拓展国际循环的战略正积极推进,包括2021年底连接昆明和万象的中老铁路全线开通运营、截至2022年3月中国已经同149个国家和32个国际组织签署200余份共建“一带一路”合作文件。在此背景下,中国的经贸结构可能由此前的“东重西轻”转向“东西并重”。

全球市场动荡背景下,

中国市场可能成为“避风港”

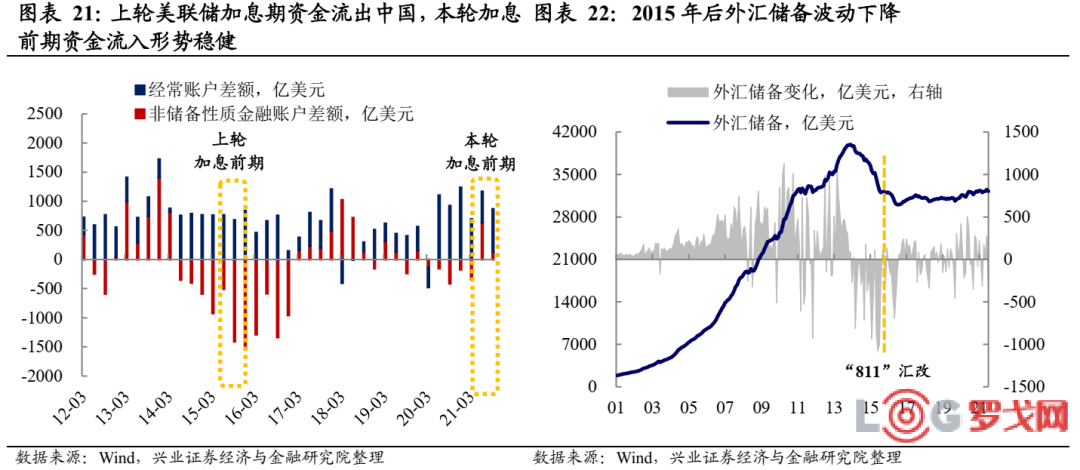

历史复盘来看,联储收紧阶段,中国表现通常“以我为主”。回顾上一轮联储收紧时期,2015年和2018年发生了新兴市场危机、联储收紧以及国内市场大幅波动,且市场容易将这三者联系在一起。但不同于大部分新兴经济体,中国属于韧性偏强的新兴经济体,表现为从资金层面来看,中国主权债中外债占比非常低且货币政策独立性强;同时,从贸易层面来看,中国出口产成品为主,不易受到美元及大宗商品价格波动的影响。这就意味着相比外部因素,中国市场更多受到内部基本面和流动性的影响。实际上,从2015年和2018年的资本市场和跨境资金的分析来看,在上一次联储退出的过程中,跨境资金对中国国内市场的影响有限,中国市场更多受到内部人民币流动性和境内基本面(预期)的影响,呈现出“以我为主”的特点(详见2022年1月19日《新兴市场的风暴要来了吗?(下)联储收紧的冲击:展望与中国篇》)。

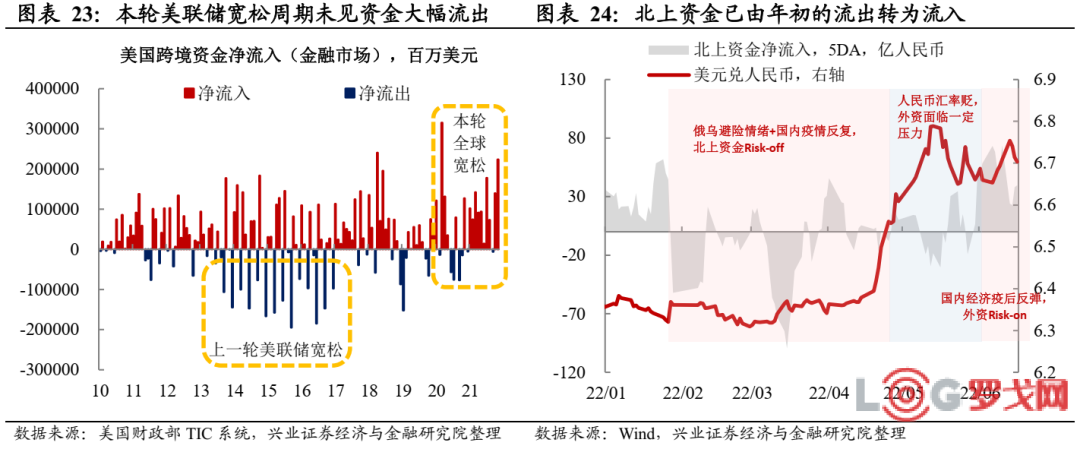

本轮中国市场的主线仍在国内,且近期压力最大时期或已过去。首先,从经济基本面来看,尽管美国高通胀+财政货币双重收缩的格局将给中国外需带来一定压力,但当前国内的政策重心仍是“以我为主”,侧重复产复工的推进和“稳增长”。从这个角度来说,中国可能是全球最重要的经济增长点。同时,相比上一轮联储加息阶段,目前,中国的汇率、资金流动与外汇储备均更为稳健。在该背景下,尽管中美利差倒挂体现出的货币政策进一步背离引发了部分投资者对资金外流的担忧,但我们在2022年4月11日《此倒挂非彼倒挂》中就提示,资金流动和人民币汇率稳定的核心痛点在于疫情的防控和经济的复苏。实际上,基于利差所影响的资金可能相当部分已经在4月人民币大幅贬值的过程中有所流出。自4月下旬以来,中国市场体现了相对于美国市场的独立性。

对MMT的担忧在全球市场蔓延,中国市场可能成为“避风港”。对美国“经济+政策”双紧的担忧开始在与美国相关性更高的市场(如日本、欧洲)蔓延。同时,海外通胀居高不下,先前严重依赖量化宽松手段、债务高企的经济体脆弱性上升。市场开始重新思考MMT的底层逻辑,而在质疑MMT的同时,投资者也在寻找“MMT低相关性资产”。整体来看,尽管海外市场大幅波动可能会给国内市场带来情绪传染的压力和阶段性扰动,但值得注意的是:一方面,本轮全球央行宽松的“水”在中国市场中蓄的相对少,因此能流出的资金相对影响也有限;另一方面,对于全球资金而言,在美国市场动荡的过程中,跨市场的资金需要去寻找的是,和美国经济相对独立且有容量的市场,中国可能反而是较好的选择。换句话说,在全球市场动荡背景下,中国市场可能成为“避风港”。自4月底以来,随着疫情冲击减弱和疫后的复苏,北上资金已由年初的流出转为流入。

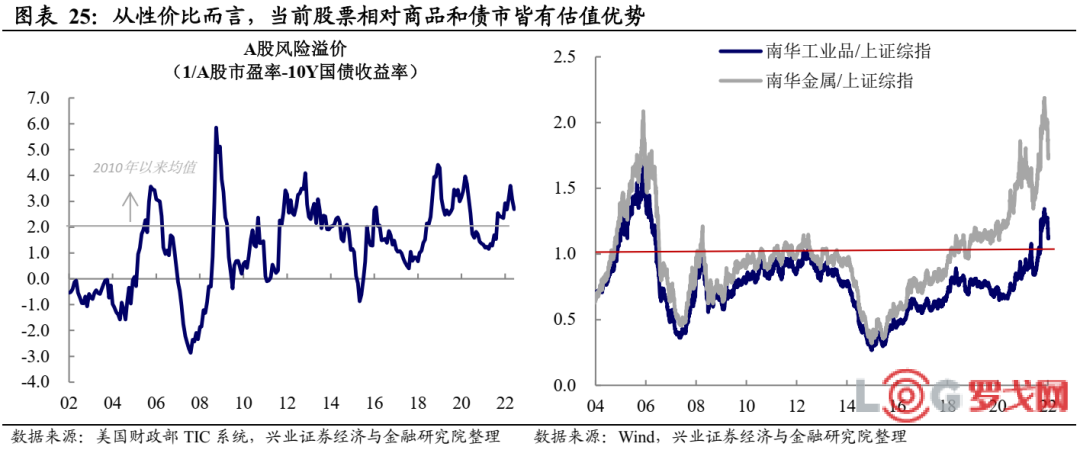

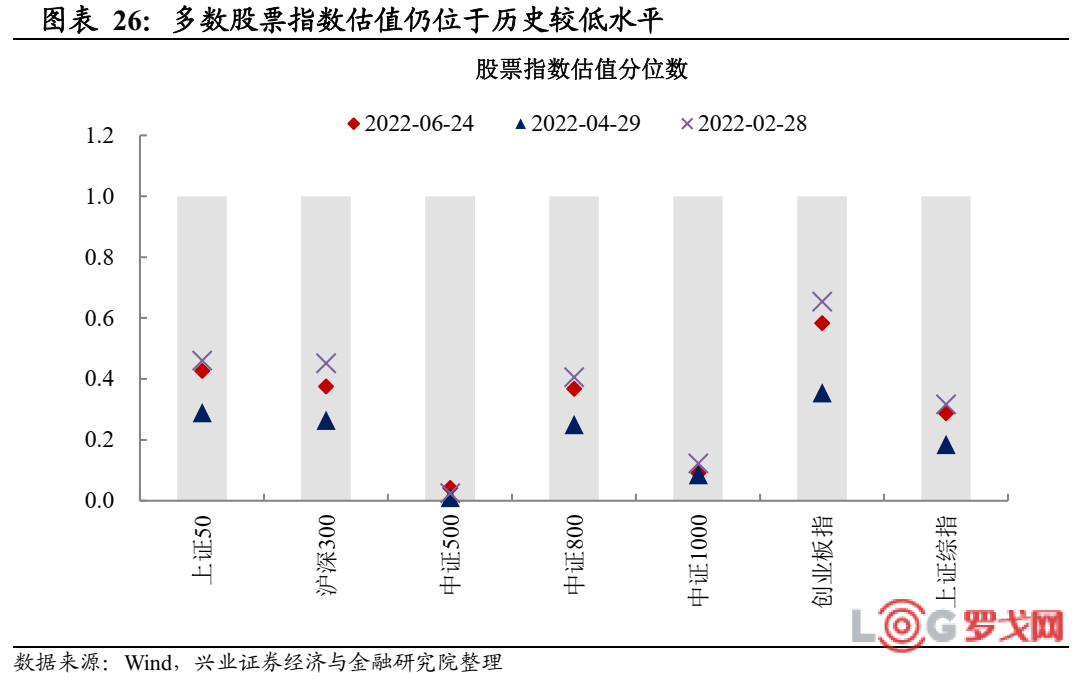

从性价比而言,当前股票相对商品和债市皆有估值优势。当前A股相较债券的风险溢价位于历史较高位置,商品与股指的比值也位于历史高位,这意味着相较债市和商品,股票拥有较好的性价比。经历5月复苏行情反弹后,多数股指的估值已接近疫情前的2022年年初水平,但仍位于历史较低水平。

两个需要关注的不确定性

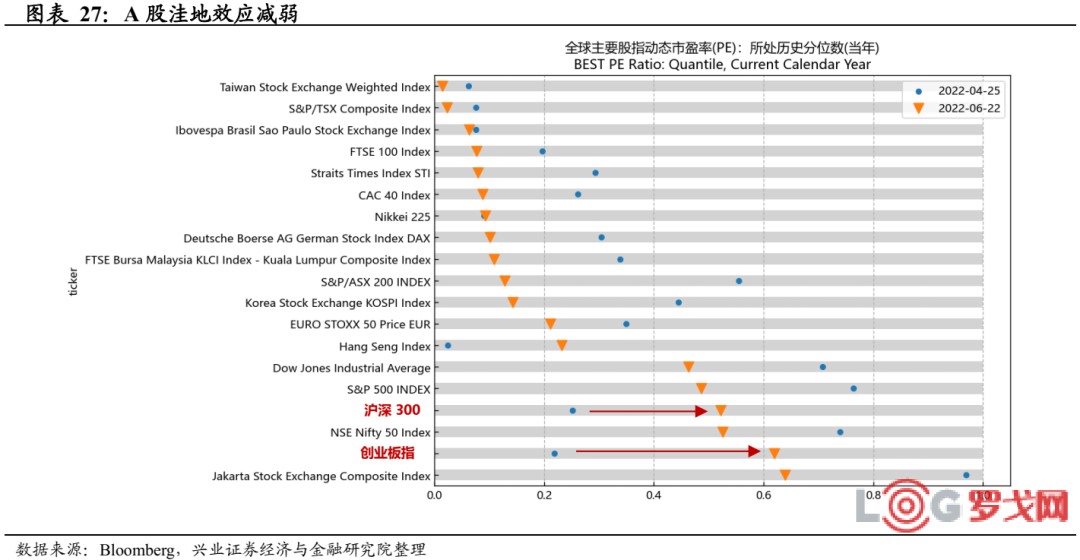

不确定性之一:A股洼地效应减弱,市场表现或更依赖于长期逻辑。一季度时,相较于全球股票市场,A股市场估值处在相对低位。但5月以来,A股市场与海外市场走势分化,海外市场受发达经济体货币政策转向的影响,出现明显回撤,但A股市场一方面由于前期估值不高,另一方面我国宏观政策“以我为主”,受海外发达经济体政策影响较小,A股市场有所反弹。经过五月份的反弹之后,A股市场——尤其是创业板,在全球的估值“洼地效应”有所减弱,估值修复的逻辑已有一定程度的演绎,往后表现或将更加依赖长期逻辑。

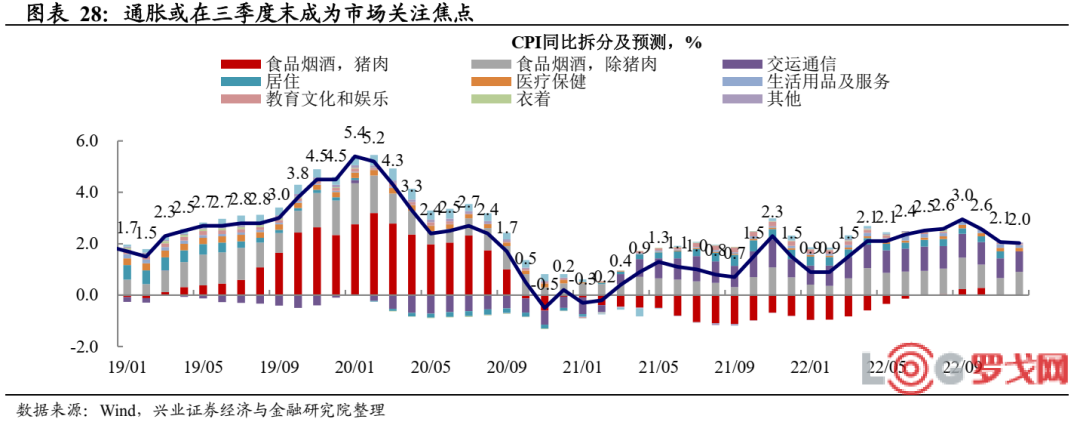

不确定性之二:通胀或在三季度末成为市场关注焦点。我们在报告《对俄制裁持续发酵,油价高企对国内通胀影响几何?》中提到,未来几个月,中国CPI通胀可能存在阶段性反复。在油价高位、猪周期回升、经济恢复、粮食价格偏高等四方面影响下,CPI读数面临上行压力,9月有可能触及3%。这可能使市场对通胀回升背景下的央行货币政策产生情绪性担忧。

风险提示:全球疫情形势变化风险、通胀超预期风险、 地缘政治风险。

招商局港口集团2024校园招聘物流管理等相关专业

3432 阅读

SHEIN招聘资深质控专员(肇庆);物流PMO(外派德国);资深综合运输专员(运营优化),资深系统流程优化师,资深空运专员-广州

3275 阅读

东风物流2024届春季校园招聘开启!

2841 阅读京东校招供应链方向:采销(电商运营)、供应链规划运营、物流规划与实施、物流运营、物流质量改善与管理【北京、宿迁、郑州、长春等】

2709 阅读泛鼎国际完成数千万美元B轮融资

2475 阅读建发股份:2023年供应链业务营收5933.7亿元,净利润39.53亿元(附年报下载)

2437 阅读宜家中国2023-2024届春季校园招聘物流部员工-上海临空、广州番禺、无锡

2327 阅读美团配送招聘城市仓配运营-成都;区域策略运营-上海;业务数据运营-东莞、惠州、汕头、海口、三亚;骑手管控申诉专家、众包站长-北京

2323 阅读菜鸟招聘ICQA-广州龙穴岛、嘉兴;质量控制-杭州;经营分析-佛山高明、东莞;服饰线培训专员-肇庆;跨境小包商务拓展-深圳

2031 阅读京东实习生招聘采销(电商运营)-北京上海等

1935 阅读