[罗戈导读]美团-W(03690.HK)2021年3季报点评:核心业务具备韧性,战略升级致投入加大

[罗戈导读]美团-W(03690.HK)2021年3季报点评:核心业务具备韧性,战略升级致投入加大

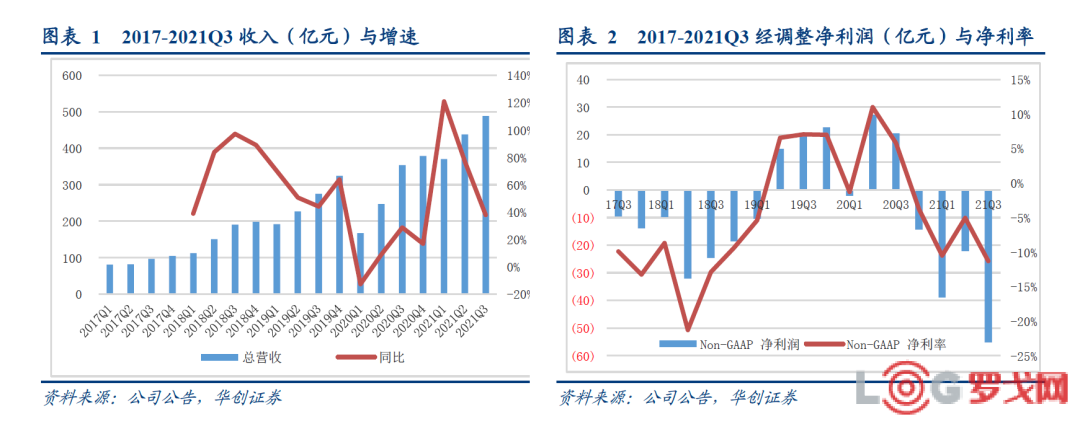

❖美团发布2021年三季度财报。公司2021Q3实现营收488.3亿元,同比增长38%,经调整净亏损为55亿元,经调整经营亏损32.5亿元。

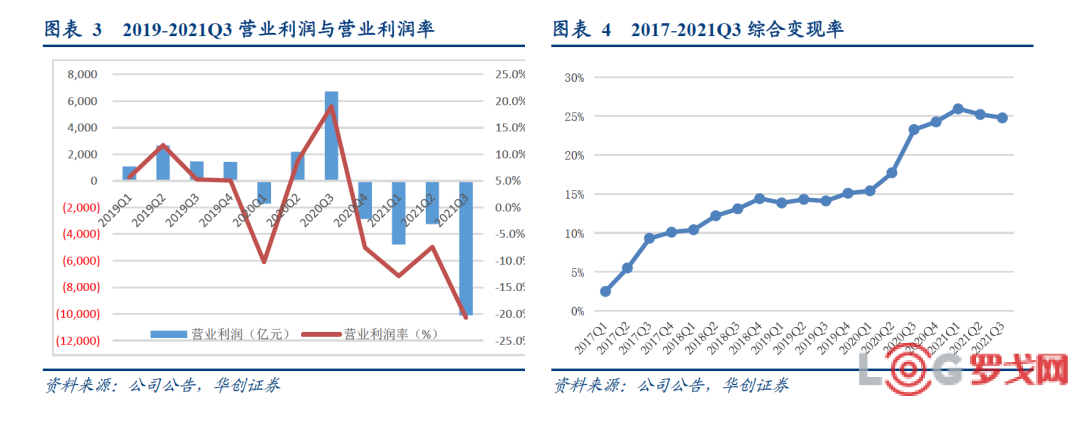

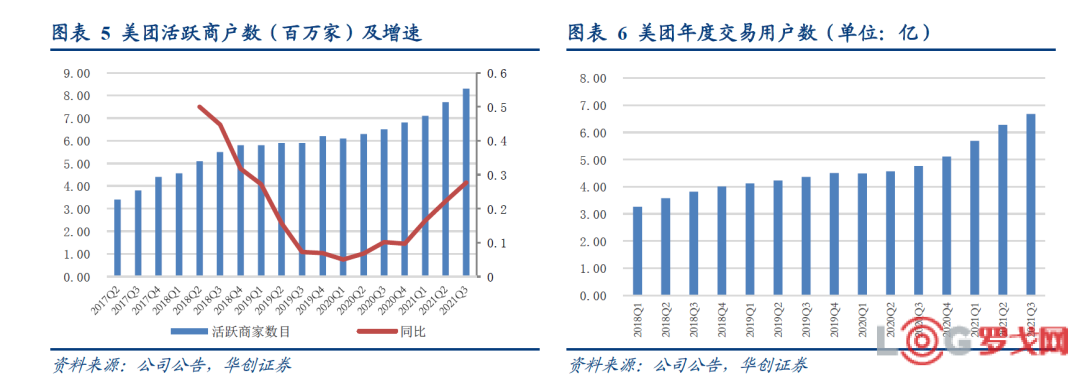

❖外卖业务稳健增长,到店酒旅展现韧性,战略升级致投入加大。三季度美团实现收入488.3亿元,YoY+38%,QoQ+12%,略高于彭博一致预期。经营亏损101亿元,经营利润率由21Q2的-7.4%扩大至-21%。Non-GAAP净亏损55亿元,亏损略超彭博一致预期,净利率为-11%。年度活跃商户数增长至830万,环比新增60万,增幅保持近两年新高;年度交易用户数达6.68亿再创新高,同比增长40%,环比增长3910万人。综合变现率24.8%,较20Q3的23.3%同比提高1.5pct,较21Q2的25.2%环比有所下降。年度单用户平均每年交易笔数增加至34.4笔,同比增长28%,环比增长5%。

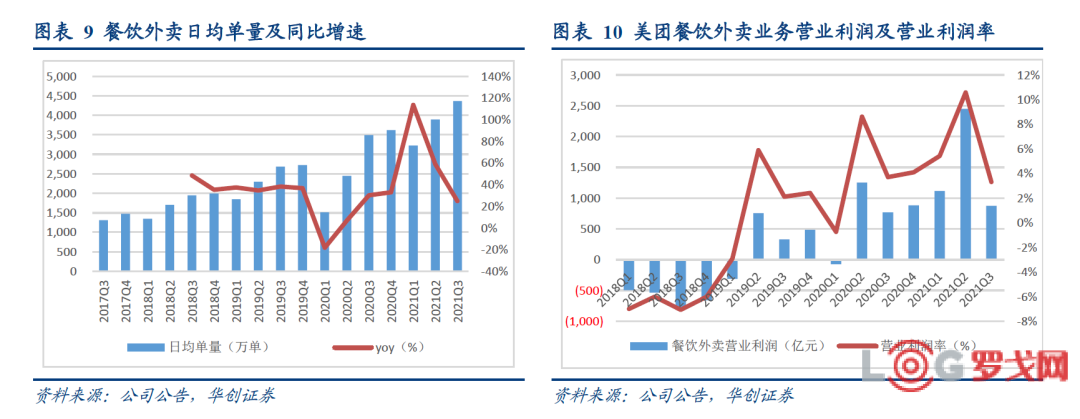

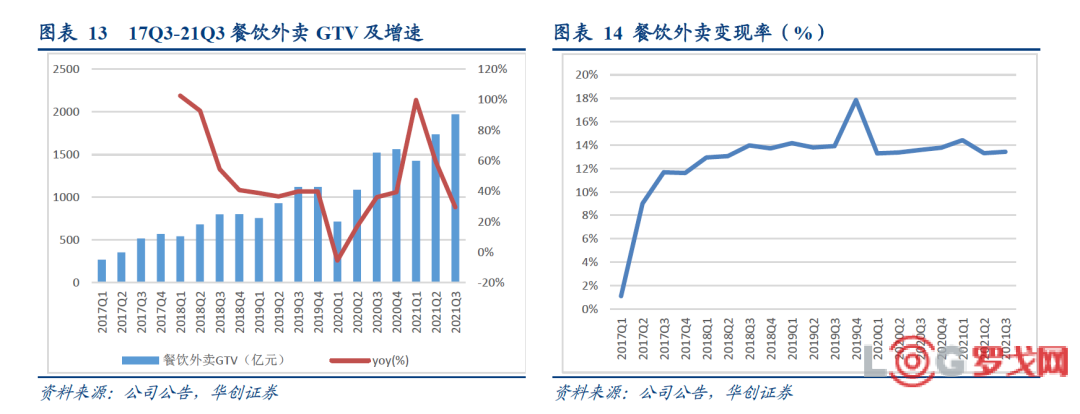

❖多重不利因素下,餐饮外卖业务保持稳健增长。三季度,在宏观经济环境疲软、疫情管控趋严与汛情冲击等多重不利因素的影响下,餐饮外卖GTV同比增长29.5%至1971亿元,环比上季度的1736亿元亦增长13.5%,日单量同比增加25%至4362万单。本季度外卖实现收入265亿元,同比增长28.0%;经营利润8.8亿元,同比增长14%,经营利润率较去年同期略下降0.4pct至3.3%,单均OP 0.22元,主要系本季度给予消费者更多的补贴所致。外卖结构持续优化,推动AOV提升至49.1元,同比提高3.7%,外卖综合变现率为13.4%,同比下降-0.2pct,环比提升0.1pct。

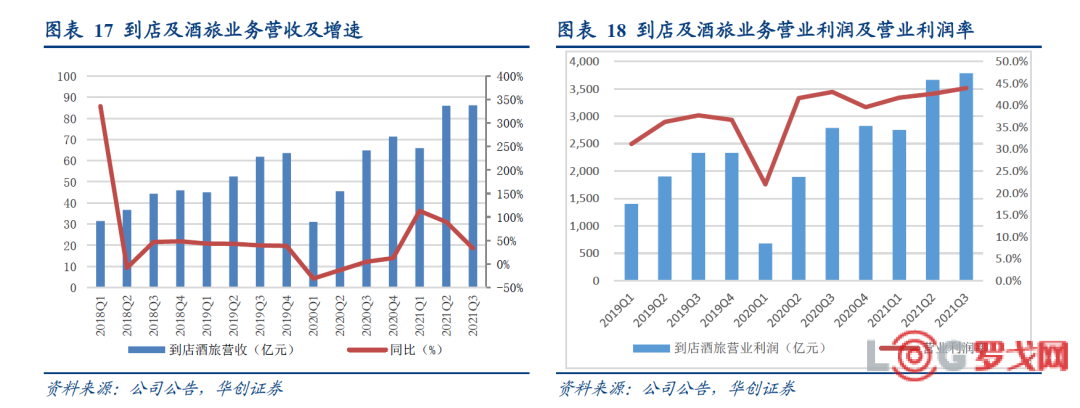

❖到店酒旅业务展现足够韧性,静待疫情好转后的反弹。21Q3到店酒旅业务收入86亿元,在疫情和汛情的冲击下仍同比增长33.1%。实现经营利润38亿元,同比增长35.8%,经营利润率则由43.0%增加至43.9%。到店餐饮方面,对商户进行分层运营,增强了商户渗透率并上线了更多的优质餐厅,致力于为本地餐厅带来更多的用户流量;消费者的交易频次及用户黏性均得以提升。到店综合方面,持续优化供给和加速下沉,疫情导致消费者需求从异地旅游向同城玩乐转化。酒店方面,本季度受到异地旅游的限制,加强本地住宿和短途旅行的供给,间夜量达到1.2亿,同比仍实现5.2%的正增长。

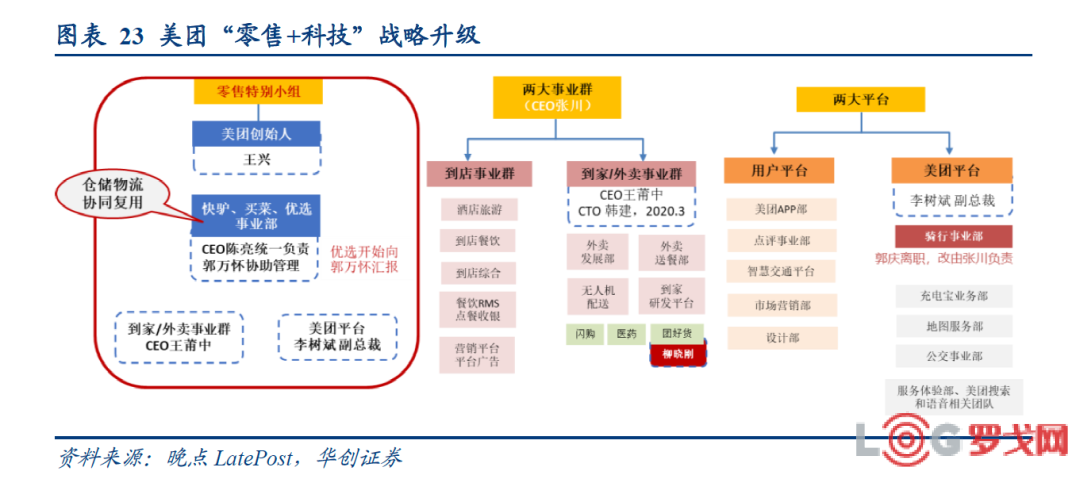

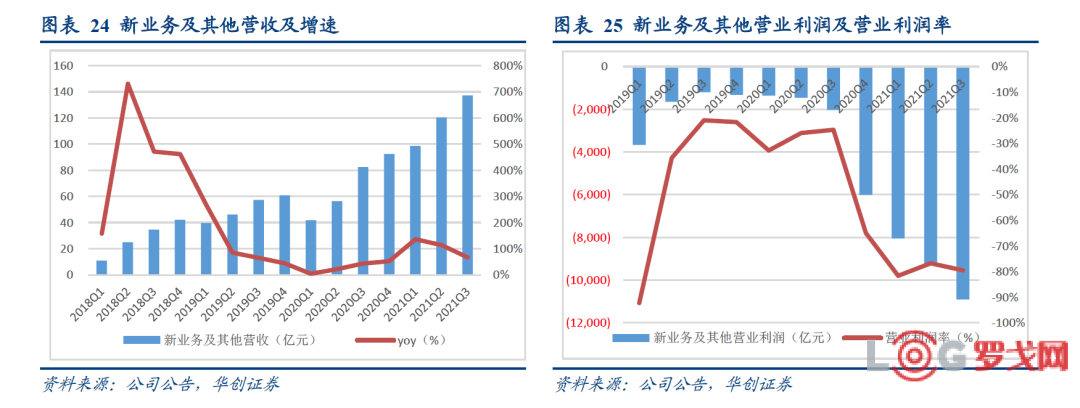

❖新业务投入加大,“零售+科技”战略调整赋予公司新的使命。21Q3,新业务实现收入137亿元,同比增长66.7%。经营亏损同比及环比均有所扩大至109亿元(20Q3亏损为20.3亿;21Q2亏损为92.4亿),经营亏损率环比下降2.7pct至-79.5%。新零售取得阶段性进展,在新一轮监管环境下,本季度美团优选保持合规和高质量增长,GMV、单量、件均价环比皆有所提升,件均亏损逐步缩窄;美团买菜、闪购、快驴规模快速增长,亏损环比扩大,随着效率的优化提升与旺季到来,我们预计Q4新零售业务的亏损率将有所改善。美团战略升级调整,从“food+platform”至“零售+科技”,本季度公司在自动驾驶、无人机地图等高科技领域增加研发投入,通过技术重塑零售,助力商家数字化转型。

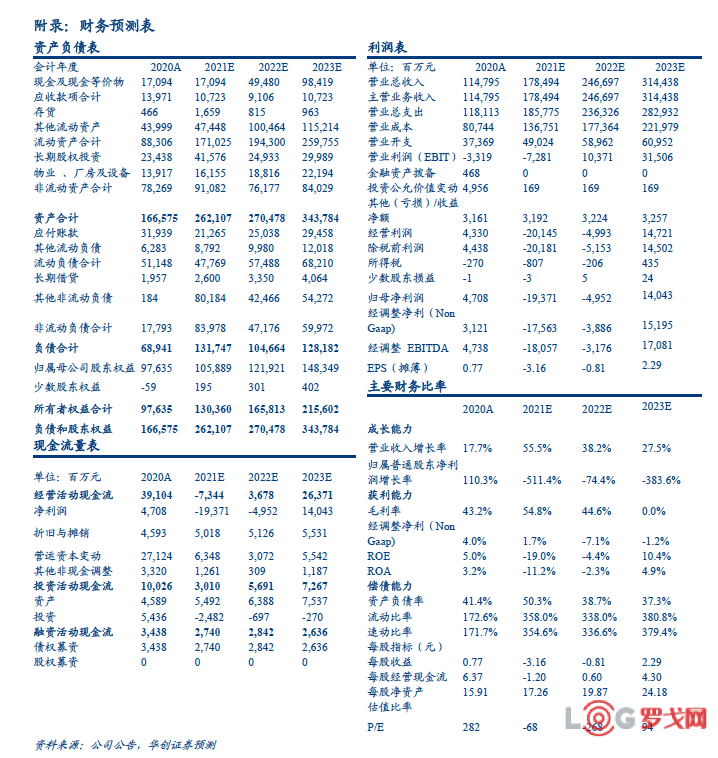

❖盈利预测:宏观经历多重不利影响下,美团依旧保持稳健增长。公司餐饮外卖业务的市占格局不断占优,到店酒旅在疫情冲击下展现出足够的韧性。新业务继续在基础设施上加大投入力度,考虑到宏观经济增速趋缓、疫情的严格管控、骑手社保部分计入公司成本等短期影响,以及新业务投入规模的扩大,盈利周期拉长等因素。我们预计公司21-23年Non GAAP经调净利润为-176亿/-39亿/152亿,预计21-23年EPS分别为-3.16元/-0.81元/2.29元(前值为-2.56/-2.09/1.34元)。公司虽面临短期亏损,但核心业务展现出了坚实的韧性和稳定的市占,随着宏观环境的改善,公司的竞争优势和增长空间将进一步体现。坚定看好作为港股互联网核心优质资产地位,我们参考分部估值方法,给予外卖业务2022年6xPS,对应目标市值7523亿元人民币;给予到店酒旅业务2022年35 xPE,对应目标市值6522亿元人民币;新业务采用分部估值,对应目标市值3690亿元人民币,总体估值21629亿港币,对应目标价353港元,维持“推荐”评级。

❖风险提示:宏观经济疲软,疫情反复,政策监管趋严,新业务回报周期加长。

三季度美团实现收入488.3亿元,YoY+38%,QoQ+12%,略高于彭博一致预期。经营亏损101亿元,经营利润率由21Q2的-7.4%扩大至-21%。三季度多重不利因素影响下,餐饮外卖、到店酒旅两项业务在21Q3同比保持稳定增长,总经营利润47亿元,19-21年两年CAGR达到32%;新业务因投资力度加大造成进一步的经营亏损。Non-GAAP净亏损55亿元,亏损略超彭博一致预期,净利率为-11%。截止2021年9月30日,美团账上现金及现金等价物509亿元,短期理财700亿元,合计1209亿元(2021Q2合计1225亿元)。

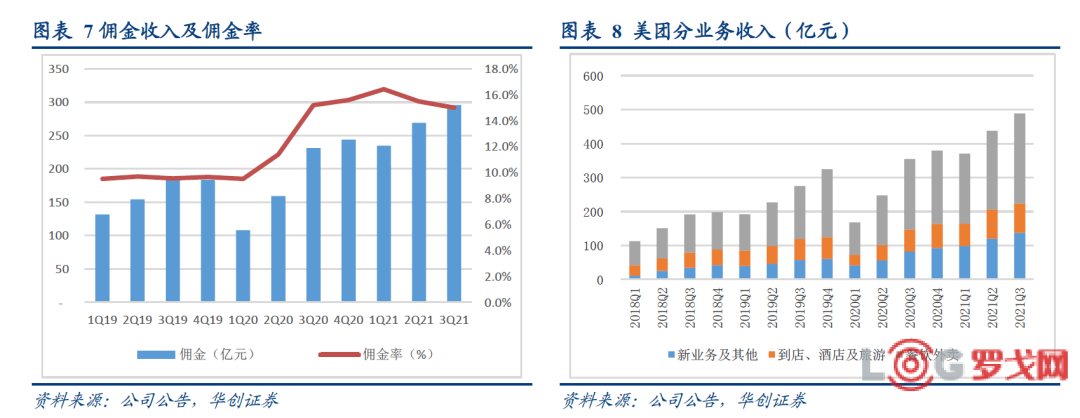

外卖业务稳健增长,到店酒旅展现韧性,战略升级致投入加大。2021年第三季度餐饮外卖日均交易笔数同比增长25%至4362万单。外卖业务实现营业收入265亿元,同比增长28%;到店酒旅业务实现营业收入86亿元,同比增长33.1%;新业务实现营业收入137亿元,同比增长66.7%,系零售业务持续扩张所致。

交易用户与商户数继续实现大幅增长,用户消费分化趋势明显。年度活跃商户数增长至830万,环比新增60万,增幅保持近两年新高;年度交易用户数达6.68亿再创新高,同比增长40%,环比增长3910万人。综合变现率24.8%,较20Q3的23.3%同比提高1.5pct,较21Q2的25.2%环比有所下降。年度单用户平均每年交易笔数增加至34.4笔,同比增长28%,环比增长5%。外卖的头部消费者对价格的敏感度较低,依旧保持较高的消费粘性,优质的外卖用户与闪购业务的协同效果逐步放大;酒店业务受到异地旅游需求疲软的影响,同时促进了到综业务本地游乐需求的提升。

多重不利因素下,餐饮外卖业务保持稳健增长。三季度,在宏观经济环境疲软、疫情管控趋严与汛情冲击等多重不利因素的影响下,餐饮外卖GTV同比增长29.5%至1971亿元,环比上季度的1736亿元亦增长13.5%,日单量同比增加25%至4362万单,季度交易用户数和平均下单频次均创新高。提供多元化选择和更高质量的品类,夜宵和下午茶订单量cagr增长接近30%,外卖结构的持续优化,推动AOV提升至49.1元,同比提高3.7%。

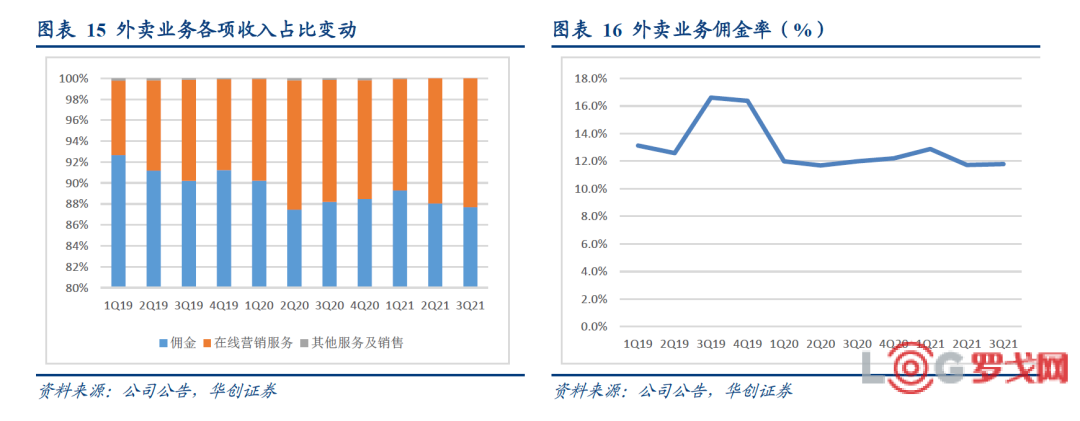

本季度外卖实现收入265亿元,同比增长28.0%;经营利润8.8亿元,同比增长14%,经营利润率较去年同期略下降0.4pct至3.3%,单均OP 0.22元,主要系本季度给予消费者更多的补贴所致。外卖综合变现率为13.4%,同比下降-0.2pct,环比提升0.1pct,外卖用户的分化趋势明显,随着补贴向会员用户的倾向,补贴率的下降有望进一步推动综合变现率的提升。佣金率11.8%,同比下降-0.2pct,环比提升0.1pct;广告take rate 1.65%,保持小幅稳定增长,随着商户线上营销需求的增加,长期仍有较大的提升空间。

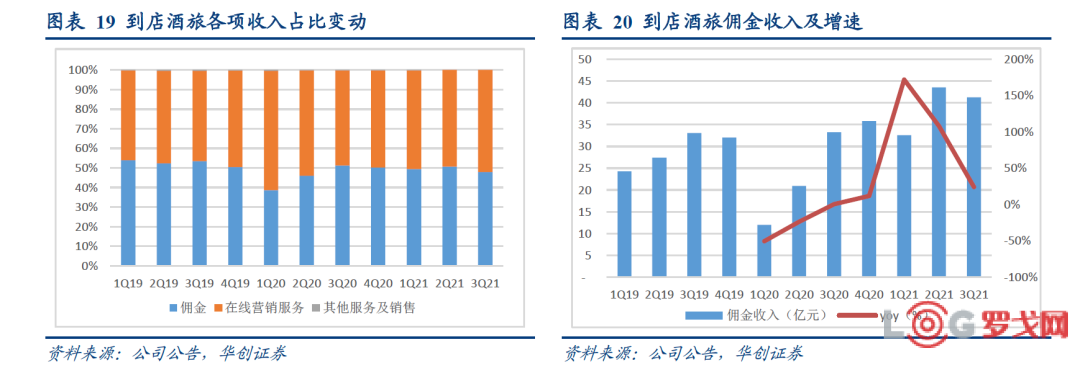

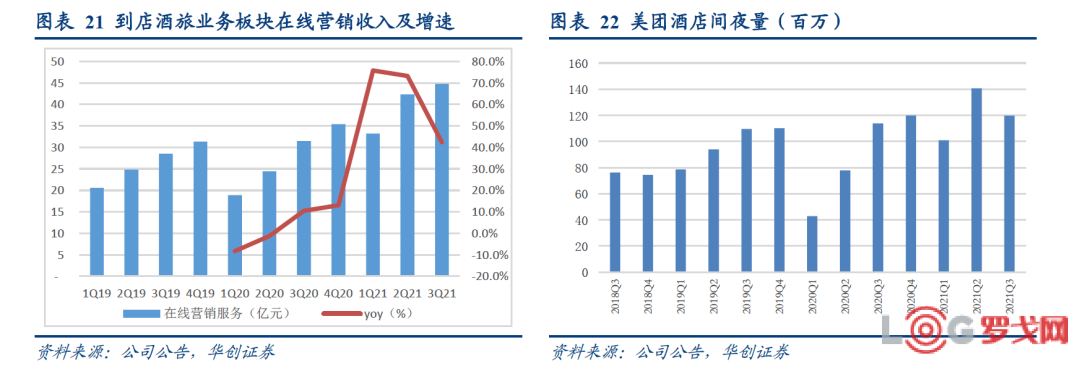

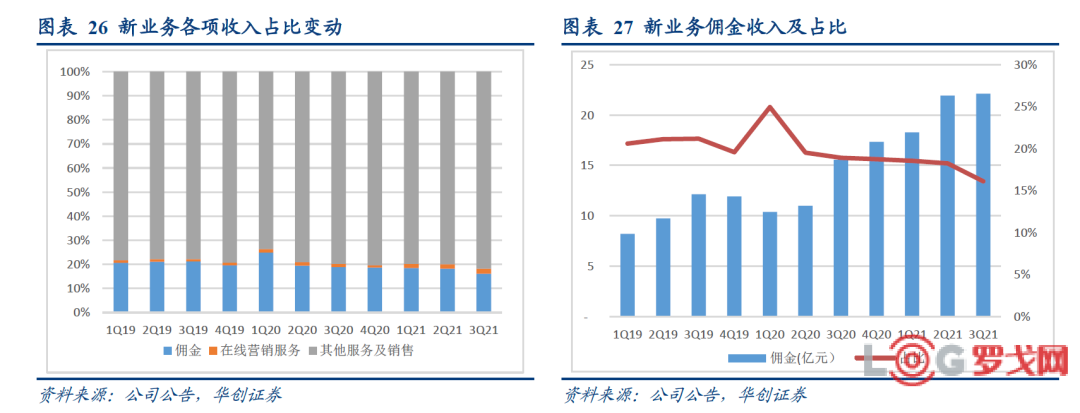

到店酒旅业务展现足够韧性,静待疫情好转后的反弹。21Q3到店酒旅业务收入86亿元,在疫情和汛情的冲击下仍同比增长33.1%。实现经营利润38亿元,同比增长35.8%,经营利润率则由43.0%增加至43.9%。其中佣金收入41.2亿元,同比增长24%;在线营销活跃商家数量环比提升,到综业务广告主需求进一步增加,收入44.8亿元,同比增长42%,对收入的贡献从49%提升至52%。

到店餐饮方面,对商户进行分层运营,增强了商户渗透率并上线了更多的优质餐厅,致力于为本地餐厅带来更多的用户流量;消费者的交易频次及用户黏性均得以提升。到店综合方面,持续优化供给和加速下沉,疫情导致消费者需求从异地旅游向同城玩乐转化。酒店方面,本季度受到异地旅游的限制,加强本地住宿和短途旅行的供给,间夜量达到1.2亿,同比仍实现5.2%的正增长。

新业务投入加大,“零售+科技”战略调整赋予公司新的使命。21Q3,新业务实现收入137亿元,同比增长66.7%,主要来自零售业务和出行业务增长的推动。经营亏损同比及环比均有所扩大至109亿元(20Q3亏损为20.3亿;21Q2亏损为92.4亿),经营亏损率环比继续下降2.7pct至-79.5%。美团战略升级调整,从“food+platform”至“零售+科技”,本季度公司在自动驾驶、无人机地图等高科技领域增加研发投入,通过技术重塑零售,助力商家数字化转型。

新零售取得阶段性进展。在新一轮监管环境下,美团优选实现了合规和高质量的增长,在冷链物流方面持续的投资,培养在供应链、仓储、物流及运营方面的长期能力,不断为消费者提供便捷、优惠、多样化的产品,GMV、单量、件均价环比皆有所提升,件均亏损逐步缩窄。美团买菜用户数和GMV均保持增长,优化配送时间与品类扩充进一步提升消费者体验,持续改善UE模型。美团闪购本季度增长强劲,美团具备坚实的即时配送网络,百分之百保证30min内送达,扩大与竞对的优势;商户端通过与本地优质商户的合作,助力线上化转型,同时保证平台产品的多样化。随着效率的优化提升,我们预计Q4新零售业务的亏损率将有所改善。

宏观经历多重不利影响下,美团依旧保持稳健增长。公司餐饮外卖业务的市占格局不断占优,到店酒旅在疫情冲击下展现出足够的韧性。新业务继续在基础设施上加大投入力度,考虑到宏观经济增速趋缓、疫情的严格管控、骑手社保部分计入公司成本等短期影响,以及新业务投入规模的扩大,盈利周期拉长等因素。我们预计公司21-23年Non GAAP经调净利润为-176亿/-39亿/152亿,预计21-23年EPS分别为-3.16元/-0.81元/2.29元(前值为-2.56/-2.09/1.34元)。公司虽面临短期亏损,但核心业务展现出了坚实的韧性和稳定的市占,随着宏观环境的改善,公司的竞争优势和增长空间将进一步体现。坚定看好作为港股互联网核心优质资产地位,我们参考分部估值方法,给予外卖业务2022年6xPS,对应目标市值7523亿元人民币;给予到店酒旅业务2022年35 xPE,对应目标市值6522亿元人民币;新业务采用分部估值,对应目标市值3690亿元人民币,总体估值21629亿港币,对应目标价353港元,维持“推荐”评级。

宏观经济疲软,疫情反复,政策监管趋严,新业务回报周期加长。

1688事业部【杭州】招聘物流业务运营;供应链选品中心运营;供应链产品高级专家;供应链负责人

4314 阅读

京东2024春招网申倒计时7天:物流质量改善与管理-北京/上海;物流运营,采销(电商运营)-北京

2544 阅读

“全球独角兽”毫末智行获3亿元B2轮融资

2488 阅读顺丰招聘冷运产品管理专员-南宁;储备网点负责人-南京、郑州;储备片区负责人-南通等;运力资源管理专员-海口;仓储管理经理-上海

2326 阅读顺丰集团2024年新鹰计划实习生招募24届、25届在校生

2342 阅读中国五环2024届春招物流管理师&2025届实习生招聘

2339 阅读中国建材2024春招物流、采购等岗

2196 阅读宁德时代2025届暑期实习生招聘供应链与运营类

2195 阅读格力24届春招物流采购类岗位:物流管理、采购管理

2116 阅读SHEIN招聘物流异常外呼专员(中东)-义乌;物流优化专员(运营)-南京等岗位

2138 阅读